資金調達で必要な事業計画書とは?作成のポイントや盛り込むべき項目

金融機関などからの資金調達やリスケジュール(融資の返済条件の変更)の交渉を成功させるためには、質の高い事業計画書の作成が必要です。実際に事業計画書の作成が必要ではあるものの、書き方がわからず困っている中小企業の経営者は多いのではないでしょうか。

この記事では、資金調達における事業計画書の重要性や書き方、資金提供元に応じた事業計画書で重視されるポイントなどを解説します。

1 資金調達に必要な事業計画書とは?

事業計画書とは、自社の会社概要や事業内容、収益の見通し、経営戦略など今後企業としてどのように事業を展開していくかを具体的にまとめた資料のことです。事業計画書は自社の事業内容や方針を明確にして社内外に説明するために活用されますが、資金調達を目的として作成する場合は主に以下のような場面で提出を求められます。

- 銀行融資(運転資金や設備資金など)を受けたい時

- リスケの交渉・業績の不調時(赤字)で融資を受けたい時

- 投資家からの出資を受けたい時

- 補助金・助成金を申請したい時

なお、リスケの交渉や業績が不調時に融資を受ける場合に使用される資料は「経営改善計画書」と呼ばれ、これは事業計画書の一つでもあります。

2 事業計画書と資金調達計画書の違い

事業計画書と資金調達計画書は、作成目的や記載内容が異なるため両者の違いを理解しておく必要があります。

資金調達計画書は、企業が資金調達を計画的に行うために作成する資料のことで、資金調達の目的や必要金額、具体的な調達手段、返済方法などを記載します。つまり、資金調達計画書は資金調達に関する内容に特化した資料といえます。

一方、事業計画書は資金調達計画を含む事業に関するあらゆる計画をまとめた資料です。

なお、本記事では事業計画書(経営改善計画書も含む)に焦点を当てて解説していきます。

3 資金調達における事業計画書の重要性・メリット

事業計画書は、資金調達の成功確率に大きな影響を与えます。資金調達を成功させるためには、資金提供者に対して「事業の収益性」「財務的な安定性」「今後の売り上げ改善策」などを根拠をもって説明しなければなりません。例えば、業績が不調時に銀行から融資を受けたい場合、事業計画書を活用して現状の分析から今後の対策、資金繰り改善の道筋などを明記し、返済能力に問題がないことを理解してもらう必要があります。これは利益が出ていない企業に対して資金を貸し出すのは銀行にとってはリスクが高いからです。

綿密に作り込まれた説得力のある事業計画書であれば資金調達の成功確率を上げられるため、企業の経営者は急ごしらえではなく時間をかけて作成する必要があります。

また、事業計画書を作成することで、経営者自身のこれまでの経営に対する姿勢を見直すきっかけにもなるでしょう。

4 資金調達における一般的な事業計画書の書き方と記載項目

事業計画書には決まったフォーマットやルールはなく、提出先や目的によっても異なります。参考までに一般的に記載する必要がある項目は以下の通りです。

| 記載項目 | 詳細・ポイント |

| 企業・経営者情報 | 【詳細】 ・企業の所在地・連絡先などの会社概要 ・経営者の経歴や資格などのプロフィール 【ポイント】 ・自社の事業に関連する情報は網羅しておく ・すでに金融機関が把握している場合は省略も可 |

| 事業概要 | 【詳細】 ・事業の概要やコンセプト、ビジネスモデル ・自社が提供する商品やサービスの内容 【ポイント】 ・「誰に」「何を」「どのように届けるのか」を具体的に記載し、事業の全体像が把握できるようにしておく |

| 市場分析 | 【詳細】 ・競合他社の存在 ・自社と商品・サービスの強み・魅力 【ポイント】 ・競合他社と比較して差別化できている要素や弱点を克服するための施策などを記載しておく |

| 取引先情報 | 【詳細】 ・取引先の企業名やシェアなど 【ポイント】 ・仕入れ先から販売先まで商流の流れがわかるよう詳しく記載(どのように売り上げや仕入れが発生し、回収されているのか) |

| 人事計画 | 【詳細】 ・事業計画を達成するための人員配置や人員計画、採用計画など 【ポイント】 ・会社の成長を想定して今後の人件費や採用費を予測しながら計画を立てる |

| 財務計画 | 【詳細】 ・売り上げや利益目標 ・資金調達に関する計画など 【ポイント】 ・見込み客数など裏付けとなるデータを活用して実現可能な数値を記載する |

5 リスケや赤字での資金調達において経営改善計画書に盛り込むべき主な項目は?

銀行に対するリスケの交渉や赤字での融資において「経営改善計画書」を作成する場合は盛り込む情報も別途で異なるため、以下の重要なポイントに絞って紹介します。

- 現状と自社の経営課題

- 具体的な改善策と経営目標の設定

- 数値計画

5-1 自社の現状と経営課題

銀行に対してリスケの交渉が必要、または業績不調で融資を受ける場合は、事業運営においてなんらかの問題があるはずです。

そのため、まずは客観的に自社の状況と経営上の問題を分析・整理し、会社が窮地に追い込まれている原因について銀行の担当者に理解してもらう必要があります。

自社の現状を把握する際に洗い出すべき項目としては以下が挙げられます。

- 売り上げ高や経費などの直近実績・推移

- 借入状況(借入先や返済金額)

- 資産の状況(不良在庫の状況など)

また、経営上の問題が発生した原因については「外部要因」と「内部要因」で分けて考えましょう。例えば、「売り上げ高の大幅な減少」と「資金繰りの困窮」を経営上の問題として挙げた場合は以下のように整理できます。

| 経営上の問題 | 原因 |

| 売り上げ高の大幅な減少 | 【外部要因】 ・災害などの予測不能な事態の発生 ・市場競争の激化 【内部要因】 ・既存顧客の離脱 ・従業員の質の低下 |

| 資金繰りの困窮 | 【外部要因】 ・取引先の倒産による未回収の売掛金の発生 【内部要因】 ・売り上げ増加に伴う先行支払いの発生 ・借入返済額の増加 ・無駄な経費の発生 |

その上で、問題を解決するために取り組むべきこと、という視点で課題を設定していきます。例えば、既存客の離脱という問題の原因に対しては、既存顧客の維持という課題を設定することになるはずです。

5-2 具体的な改善策と経営目標の設定

現状把握と経営上の課題の抽出と整理ができたら、課題解決のための具体的な施策を記載する必要があります。

例えば、経営上の課題解決のために不採算な事業を撤退・縮小させるなら、具体的にどのような計画をもって実行するのかを具体的に考える必要があります。

具体的に計画を作り込めば、銀行に提示する課題解決策が現実的に実現可能であることを示せるでしょう。

5-3 数値計画

経営改善計画の最終ゴールは、利益を増やし黒字化を図ることです。つまり、経営上の課題を解決するための具体的な改善策を実行した結果、今後売り上げ高や利益がどうなるかまで具体的に数値に落とし込まなければなりません。

銀行側としてはリスケや追加融資の応じることで本当に会社の状態が改善され、貸し付けたお金が問題なく返済されるかどうかまでを正確に判断しなければならないため、今後数年間で売り上げ高や利益がどうなるかを数値化して記載する必要があります。数値の設定においては、過去の実績や景気変動も想定して行うことが大切です。

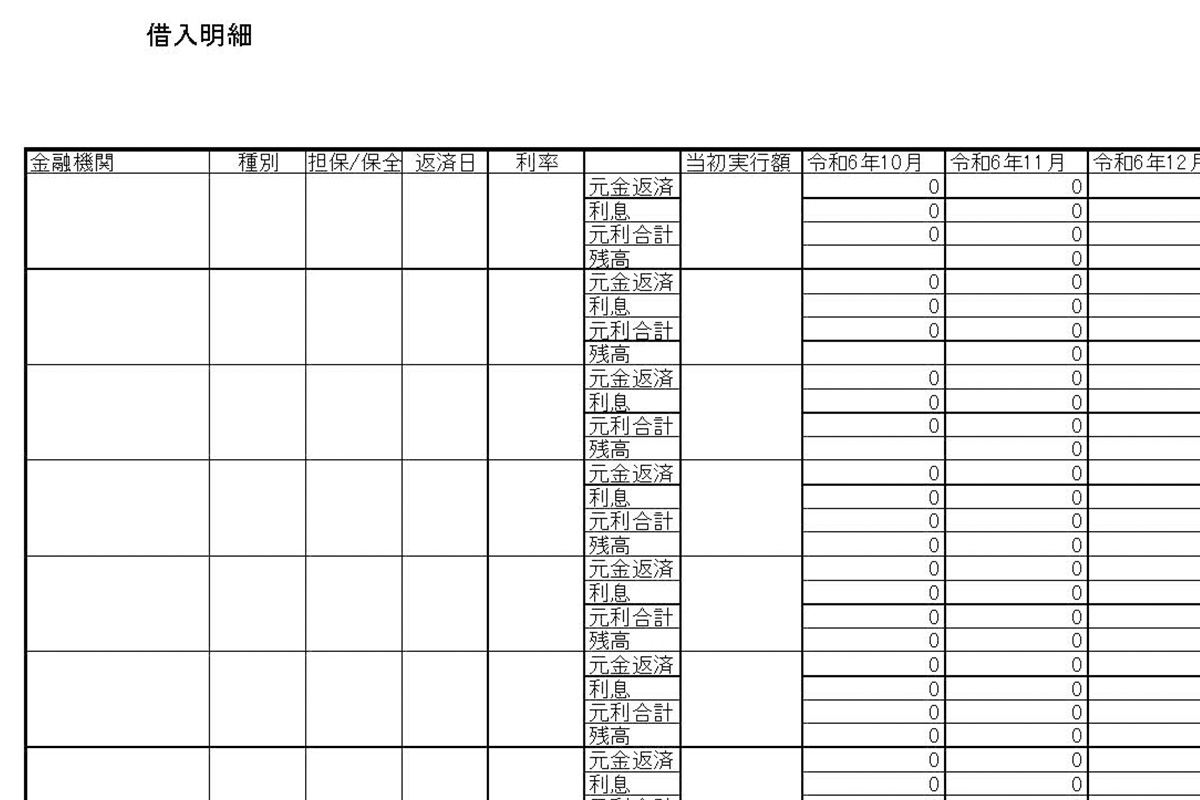

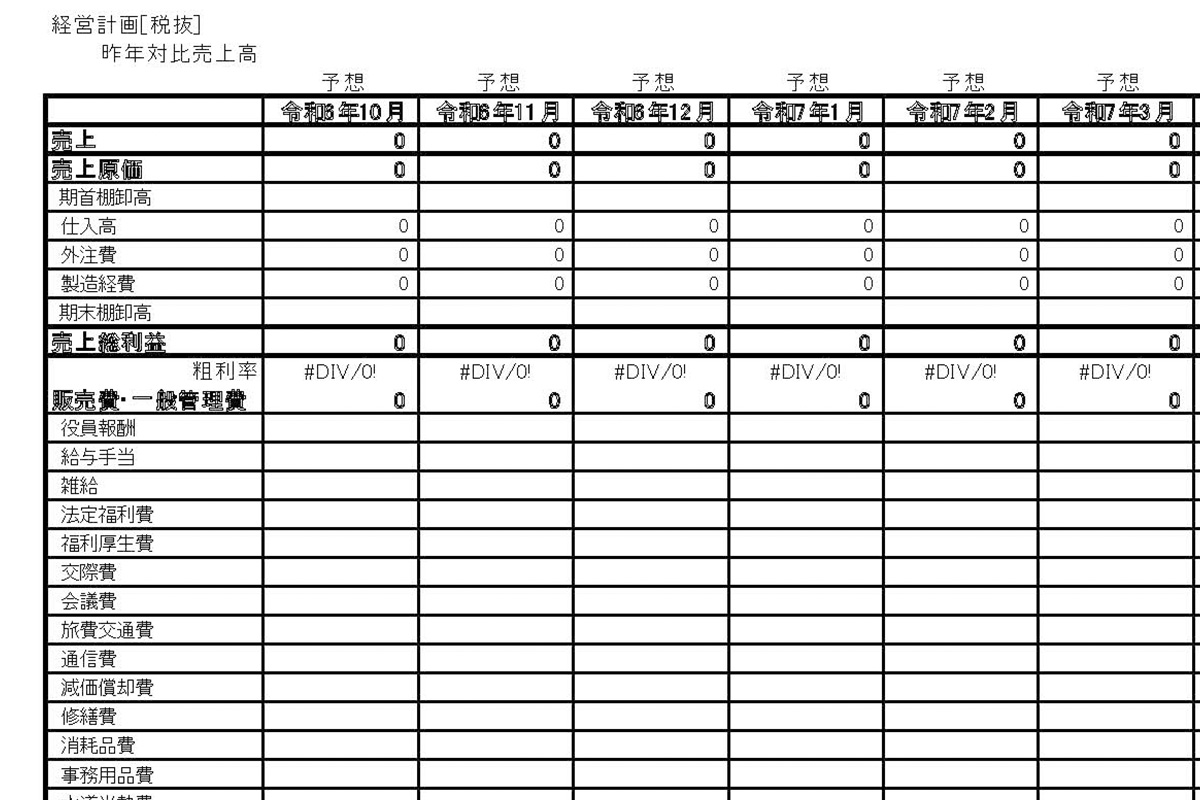

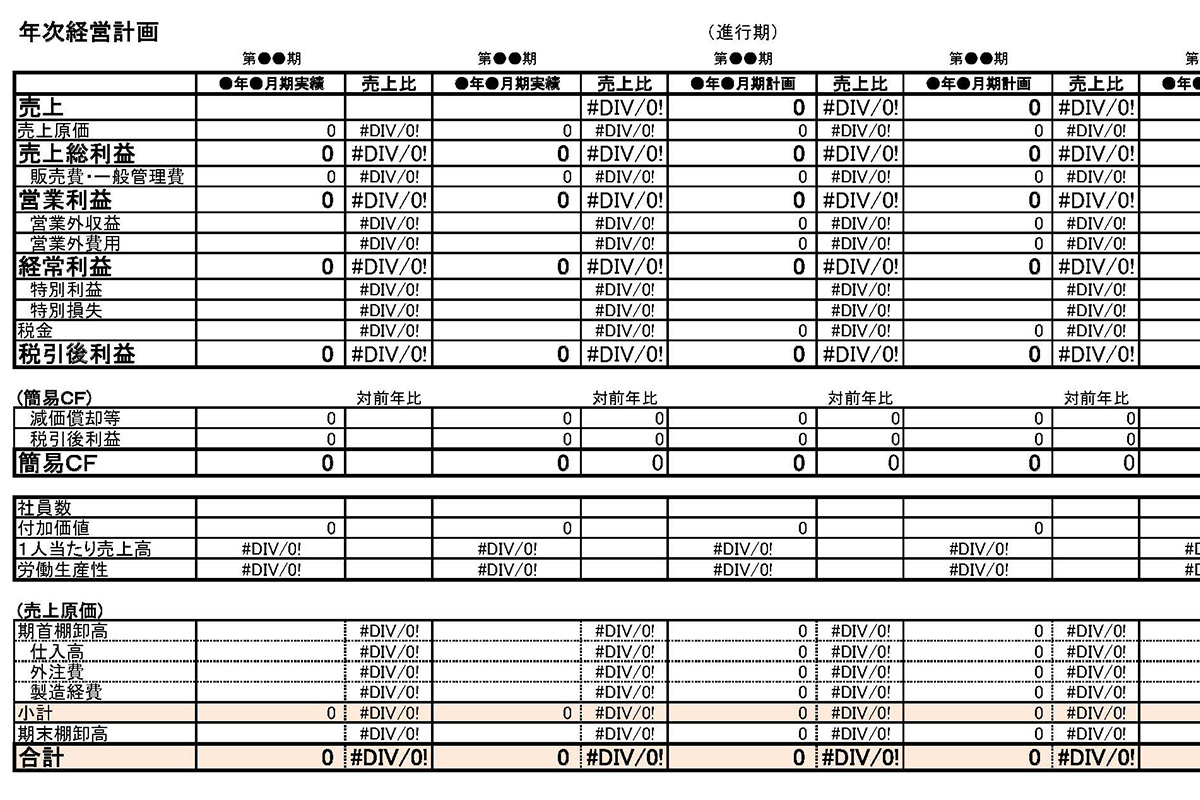

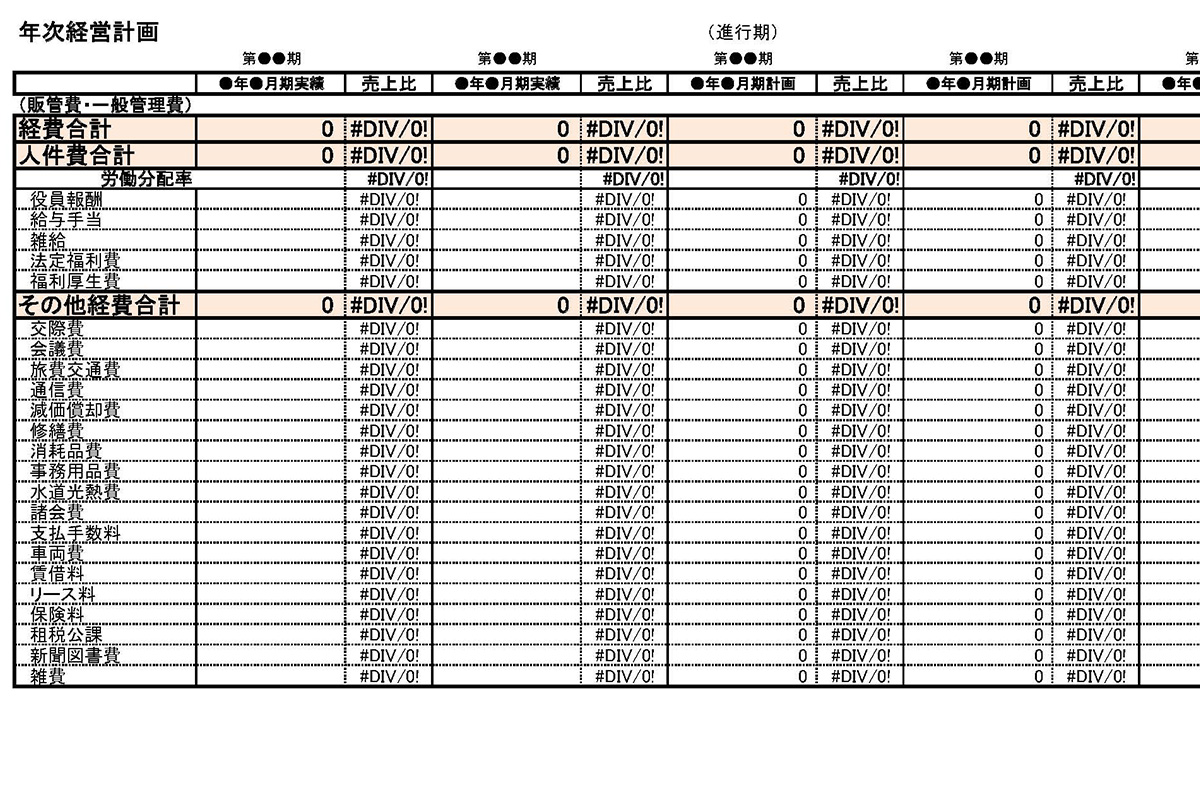

なお、私たちリンクソートコンサルティングが作成している経営計画書はかなりのボリュームになり、本記事でサンプルとして計画全体をお見せすることは難しいのですが、実際に顧問先の資金調達やリスケの手続きの際に利用している資料の一部として以下のようなものがあるので、ぜひ参考にしてもらえればと思います。

【借入一覧表】

【資金繰り表】

【月次損益計画】

【年次損益計画】

6 銀行融資・補助金・投資家向けの事業計画書で重視されるポイント

ここでは資金提供元に応じた事業計画書のポイントについて解説します。

6-1 銀行融資向けの計画書

銀行融資においては、貸し付けたお金がきちんと問題なく返済されるかどうかを担当者は見ています。事業計画書においては以下のようなポイントをチェックされやすいため、わかりやすく詳細に記載することが大切です。

- 事業を継続的に運営できる状況にあるか

- 資金使途と金額は妥当かどうか

- 説得力があり実現可能性の高い計画であるかどうか など

銀行融資を成功させるためには、事業計画以外にもさまざまなポイントを意識する必要があります。詳しくは以下の記事もご覧ください。

中小企業が銀行融資を受けるには?主な種類や審査通過のポイントを徹底解説

6-2 投資家向けの計画書

投資家から出資を受けたい場合は、事業や企業の将来性や成長性が重視され、この要素が評価されれば現状業績が不調であっても資金調達に成功できる可能性があります。

そのためには事業の成長性を定量的かつ、定性的に説明して投資家から興味を持ってもらうことが大切です。

定量的とは、数値で表した目標や計画のことで、例えば売り上げ高や利益、商品購入者数などの数値目標を具体的に記載して事業の成長性をアピールします。

定性的とは、数値では表現できない企業としての将来の在り方を言葉で表したものです。例えば、「今後は環境経営も推進し社会から必要とされる建設会社を目指す」というように投資家を期待させるような表現を心がけます。

6-3 補助金・助成金申請向けの計画書

補助金・助成金は国や地方自治体から支援を受けられる制度です。原則返済不要であるため、返済負担を抑えながら資金調達することができます。

助成金に関しては支給要件を満たしていれば基本的に助成されることが多いですが、補助金については厳格な審査があり「他社との競争」という要素もあるため事業計画書においては以下のようなポイントを意識することが大切です。

| ポイント | 詳細 |

| 1.事業計画の実現可能性と収益性 | ・具体的なスケジュールと実行体制、収支計画を示す

・その上で持続的な収益を生むことも証明する |

| 2.市場ニーズへの対応と他社との差別化 | ・徹底した市場や顧客ニーズの分析を行う

・その上で自社の独自性や競合優位性の正確な説明を行う |

| 3.社会的意義と加点項目への対応 | ・事業が地域社会や環境問題に貢献することを強調する

・賃上げや環境配慮などの加点要素も満たす |

なお、中小企業におすすめの補助金・助成金については以下の記事で紹介しているのでぜひチェックしてみて下さい。

7 資金調達における事業計画書の作成に活用できるテンプレートはある?

先ほども解説した通り事業計画書において決まった形式はありませんが、参考にできるテンプレートはインターネット上で検索すれば見つかります。経営改善計画書なら中小企業庁や日本政策金融金庫でも公開しているのでチェックしてみて下さい。

なお、私たちは資金繰り表のテンプレートをご提供しているので、必要に応じて以下からDLしてご活用下さい。

8 資金調達や事業計画書作成の相談なら専門家への相談がおすすめ

ここまで資金調達における事業計画書の作成方法などを解説してきましたが、ポイントを押さえた上で綿密に作り込む必要があるため自社では難しいと感じるかもしれません。そのため、資金調達の相談や事業計画書の作成は専門家に相談するのがおすすめです。

8-1 リンクソートコンサルティングに依頼するメリット

資金調達や資金繰りの課題解決なら私たちリンクソートコンサルティングにお任せ下さい。私たちは中小企業の資金繰りの改善や事業再生を支援しています。

金融機関に対してのリスケや資金調達交渉、それに伴う事業計画書(経営改善計画書)などの資料作成支援も積極的に実施しており、これまで多くの中小企業の経営課題を解決に導いてきました。

120分の無料相談でまずは貴社の足元の資金繰り状況を把握し、抜本的な再生に向けた具体的なアドバイスを提示します。

8-2 銀行のリスケ交渉の成功した弊社の相談事例

私たちはさまざまな案件に携わってきましたが、参考までに銀行のリスケ交渉に成功した小売業のM様の事例をご紹介します。

M様の父親はコンビニとスウィーツショップを展開する中小企業の社長として会社経営を行なっていましたが、高齢を理由にM様自身が経営の補佐として入社しました。その際会社の経営状態に問題があることが発覚し、早急な資金繰りの改善が必要でした。

そこで私たちにご相談頂いた流れになるのですが、まずは課題であった資金繰りを改善するために銀行のリスケ交渉と事業計画書の作成をサポートを実施しました。豊富な経験とノウハウをもとに交渉前の丁寧なレクチャーもさせて頂き、結果として銀行交渉を成功に導くことができました。その他にも利益が出ていなかった不採算事業の撤退についてのアドバイスも行い、会社のスリム化を実現しています。

私たちはこのように中小企業の経営課題に対して丁寧に寄り添い、状況に応じて多面的なサポートを行うことで経営の安定化を実現します。

今回の相談事例の詳細については以下からご覧下さい。

まとめ 綿密な事業計画書で資金調達やリスケを成功させよう

銀行融資やリスケなどを成功させるためには、事業計画書の作成は必須です。優れた事業計画書を作成するためには、専門家のサポートを受けるのがおすすめです。

私たちリンクソートコンサルティングでは、金融機関に対するリスケや資金調達交渉のサポートを積極的に行なっています。まずは120分の無料相談で貴社の状況を詳しく伺いますので、ぜひお気軽にご相談下さい。